副業前に必読!社会保障と税の基本が10分でわかる

この記事の要約

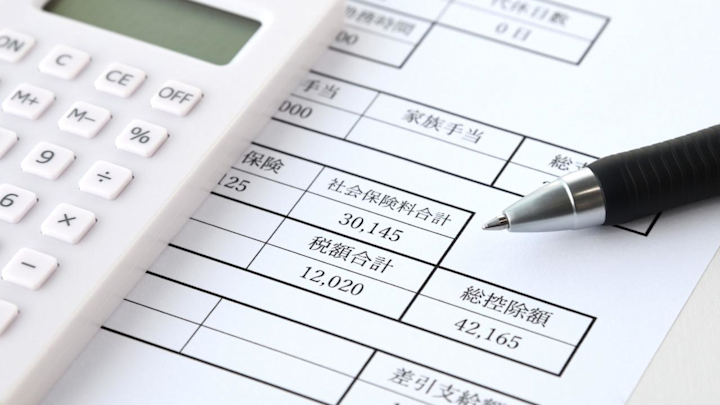

「税金・保険・年金」は、お金にまつわる基礎知識でありながら、誰にとっても難解でとっつきにくいテーマです。特に副業やフリーランスを始めたばかりの人にとって、これらをきちんと理解していないと、思わぬ損やトラブルに巻き込まれるリスクがあります。本記事では、初心者がまず押さえておきたい「税金・保険・年金」の基本と、それぞれの違いや連携の仕組み、制度変更時の注意点などを解説します。

そもそも「税金」「保険」「年金」って何?

「税金・保険・年金」──これらの言葉、耳にはするけれど、きちんと説明できる人は少ないのではないでしょうか?特にこれから副業を始めたい、フリーランスに転向したいという人ほど、「これまで会社任せだった部分」に向き合う必要が出てきます。

まずは、この3つの仕組みについて、ざっくり全体像を整理しましょう。

- 税金:国や自治体に払うお金。所得税、住民税、消費税など。

- 保険:病気やケガ、失業などに備えるための制度。健康保険や雇用保険が代表的。

- 年金:老後や障害、死亡時に支給されるお金。国民年金・厚生年金など。

これらはすべて「社会保障制度」の一部でもあり、バラバラに見えて実は密接に関わっています。そして何より、この3つを理解せずに副業を始めると、収入が増えても税金で損をしたり、手当を失ったりする危険性があるのです。

では、それぞれをもう少し詳しく見ていきましょう。

税金編:副業初心者が最初につまずくポイント

税金は、日本に住んでいる限り避けて通れません。特に副業を始めたばかりの人がぶつかるのが、「副業収入に対する税金ってどうなるの?」という疑問です。

まず知っておきたいのは、副業で得た所得(=利益)は基本的に「雑所得」や「事業所得」として扱われ、一定額を超えると確定申告が必要になるということ。ここでの“利益”とは、収入から必要経費を差し引いたものです。

たとえばメルカリで仕入れたものを転売して利益が出た、クラウドソーシングでライターの仕事を請け負った、そんな場合には税金が発生します。

税金の主な種類

- 所得税:国に納める税金。累進課税で、所得が増えるほど税率もアップ。

- 住民税:都道府県や市町村に納める税金。前年の所得に応じて決定。

- 消費税:物を売ったときに課税。売上が年間1,000万円を超えると課税事業者に。

副業でありがちな“落とし穴”は、「会社にバレるのが怖いから申告しない」というパターン。ですが、住民税の通知は会社を通して届くため、申告漏れはすぐバレてしまいます。

副業をするなら「開業届」や「青色申告」の検討も重要。これらをうまく活用すれば節税も可能になります。帳簿をつけるのは面倒ですが、クラウド会計ソフトを使えば初心者でもかなり楽になります。

次は「保険」の世界を見てみましょう。これもまた、多くの人が損をしている分野です。

社会保険・年金制度の種類と選び方

ここからは、初心者が悩みがちな「社会保険」と「年金制度」について、それぞれの種類と違いを明確にしながら、自分に合った制度の選び方を紹介していきます。

副業をしている人やフリーランスになったばかりの人にとって、健康保険や年金の仕組みは、意外と見落とされがちです。しかしここを正しく理解しないと、思わぬ高額負担や未加入によるリスクが発生します。

それぞれの制度の特徴を表にすると以下の通りです。

- 健康保険:会社員は「健康保険組合」or「協会けんぽ」、フリーランスは「国民健康保険」

- 年金:会社員は「厚生年金」、フリーランスは「国民年金」

- 介護保険:40歳以上になると自動で加入(市区町村によって違いあり)

会社員とフリーランスの最大の違いは、保険料の「自己負担率」にあります。会社員の場合、保険料の半分は会社が負担してくれますが、フリーランスや副業一本の人はすべて自己負担です。

特に年金については、以下のように制度設計が異なります。

- 国民年金:定額制で月額16,980円(2025年度)

- 厚生年金:収入比例で変動、将来受け取る金額も大きくなる

将来的な受取額も、厚生年金の方が大きいのが特徴です。フリーランスでも「付加年金」や「国民年金基金」を利用することで、ある程度は将来の年金額を増やすことが可能です。

つまり、自分の収入の変動に応じた制度を「選べる」余地があるというのが、フリーランスや副業従事者の強みでもあります。

国民健康保険と健康保険組合、どっちが得?

「国民健康保険の方が高いのでは?」とよく聞かれますが、実際のところ保険料は所得によってかなり差があります。

具体的には、年収が400万円を超えると「健康保険組合(会社員)」のほうが有利になるケースが多くなり、年収200〜300万円前後なら「国民健康保険」の方が安くなることもあります。

ただし、会社員であれば扶養の制度も使えるため、専業主婦や子どもがいる家庭では会社員の保険制度の方がトータルで得です。

一方で、国民健康保険には「高額療養費制度」や「出産育児一時金」「傷病手当金制度(自治体による)」など、一定のサポートが整っている自治体もあります。見落とさず活用しましょう。

ライフプランに合わせた制度選びがカギ

人生には結婚、出産、転職、介護、老後といったライフイベントがつきものです。その都度、税金・保険・年金の制度を「見直す」意識が大切です。

たとえば、こんなライフイベントの節目には以下のような制度チェックをおすすめします。

- 転職時:新しい勤務先の保険加入状況(健康保険組合 or 協会けんぽ)

- 副業開始:副業の所得が増えた場合の税金対策(青色申告・経費)

- フリーランス転向:国民年金基金やiDeCoなど将来への備え

- 結婚・出産:扶養控除の適用可否、育児休業制度の活用

「今の自分の立場」に合った最適解は、ライフステージによって変わっていくというのが大前提です。

そのため、年に1回は「ライフプランシート」を作成したり、FP(ファイナンシャルプランナー)に相談することも有効です。

副業・フリーランス向けの節税チェックリスト

最後に、税金・保険・年金をトータルで最適化するための「節税チェックリスト」を紹介します。

これを使えば、毎年「どれを見直すべきか」が明確になり、無駄な支出を避けられるようになります。

- □ 副業の収入は年間20万円を超えているか(確定申告必要)

- □ 経費として計上できる領収書・レシートは集めているか

- □ 青色申告 or 白色申告のどちらが有利か

- □ 小規模企業共済、iDeCo、ふるさと納税を使っているか

- □ 医療費控除、生命保険料控除などを使っているか

- □ 住民税の納付方法は「特別徴収」か「普通徴収」か

- □ 年金は「付加年金」や「国民年金基金」を検討しているか

- □ 家族の扶養状況と控除の適用範囲を把握しているか

このようなチェックポイントを毎年更新していくだけで、かなりの税金や保険料のロスを抑えることができます。

特に、副業収入が増えてきた人は、青色申告+経費の徹底管理+iDeCoの活用の3つで数十万円単位の節税になることもあるので、早めに取り組みましょう。

まとめ:制度を「知ること」からすべてが始まる

税金・保険・年金は、「難しい」「面倒くさい」と思われがちな分野ですが、実は知ってしまえば意外とシンプルな仕組みで回っています。

「知らなかった」だけで数万円〜数十万円の損をしている人も少なくありません。

制度の基本を理解し、自分のステージに合わせて柔軟に見直すこと。これが、賢くお金を守るための第一歩です。

そして、副業やフリーランスという働き方を選ぶなら、「自分で選び、自分で守る」覚悟が必要です。

この記事が、そんな読者の一歩目を支える道標になれば嬉しく思います。

![ミテミヨ[mitemiyo]](https://mitemiyo.com/wp-content/uploads/2025/05/logo04.png)